Hani piyasada ticaret yapıyorsan yap trendler değişir. Eğer maksimum kar ile pozisyon kapatmak istiyorsan ve yanlış yönde kaybedeceğin bir işlem açmak istemezsin. Bu nedenle, trend değişimlerini öngörmek için kullanabileceğin teknik araçları bilmen gerekir. Dow teorisi 100 yılı aşkın bir süre önce geliştirilmesine rağmen hala geçerlidir. Teorinin unsurlarından biri, net bir tersine dönüş sinyali gelene kadar birincil tredndin hala geçerli olduğunu söyler. Geri dönüşler, ikincil bir eğilimin ortaya çıkmasıyla kolayca karıştırılabilir. “Trend bitene kadar arkadaşındır” demek mümkündür.

En etkili göstergeleri (indikatörleri) ve formasyonları öğrenmek için okumaya devam edin.

Trend işlemlerinin temellerini öğrenmek istiyorsanız, “Trend işlemleri başlangıç kılavuzu”nu okuyun.

Trend işlemi nasıl yapılır?

Trend dönüşlerine geçmeden önce, fiyat hareketlerinin temel aşamalarını açıklamak gerekir. Bu makalede trend, büyük finansal piyasalardaki para birimi, hisse senedi, emtia ve kripto para birimi gibi konular ele alınacaktır.

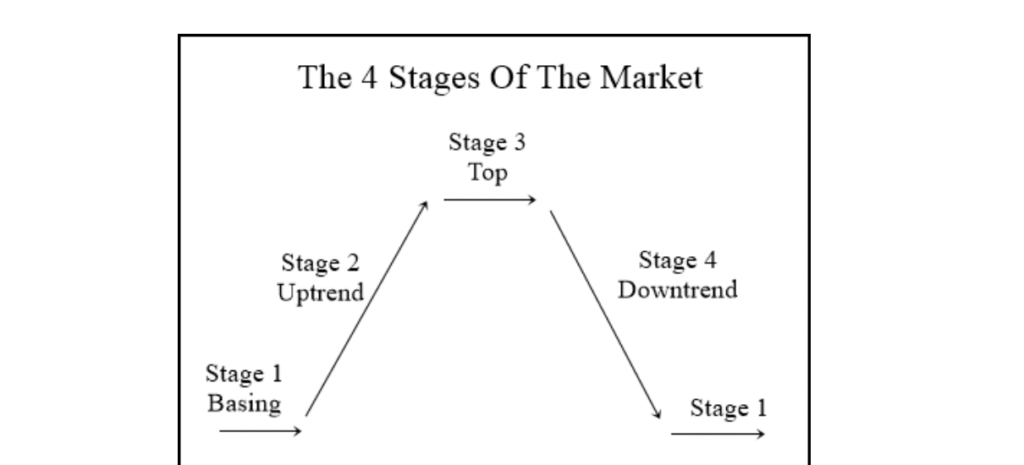

Fiyat hareketleri dört ana aşamada incelenebilir.

Aşama 1 – Konsolidasyon

Bu aşamada piyasa yana doğru hareket eder yani fiyat hareketleri dardır. Bu piyasaların, piyasa şartlarının trend dönüşlerine veye devamına uygun olup olmadığını belirlemek için zamana ihtiyacı olmasından kaynaklanır. Fiyatlar dar bir alanda hareket ederken işlem yapmak için güçlü bir trendeki piyasa dönüşlerini ve patlamalarını saptamayı bilmek gerekir.

Aşama 2 – Yükseliş trendi (Boğa Trendi)

İkinci aşamada, fiyat yükselişe geçer, yüksek artışlar ve yüksek inişlerin olduğu bir formasyon oluşur. Yükseliş trendinde, borsacılar uzun (alış) pozisyonları alırlar. Düşüşlerde ve patlamalarda trend yönünde alım-satım yapmak mümkündür.

Aşama 3 – Tepe

Çoğunlukla, fiyat tepeye ulaştığında volatilite derecesi bir gün içinde artar. Bu, trend sonlandığı için olur. Bazı piyasa düzenleyiciler hala trendin devam edebileceğine inanırken diğerleri düşüş trendinin başlangıcında piyasaya girmeye çalışır.

Yaklaşan fiyat yönüne ilişkin piyasa belirsizlikleri nedeniyle, varlık (ürün) dar bir aralıkta hareket eder (konsolidasyon).

Stage 4 – Düşüş Trendi (Ayı Trendi)

Piyasa düzenleyicilerin fiyatı yukarı çekme güçleri yoksa piyasa döner. Fiyat daha düşük maksimum ve minimum değerler oluşturduğunda bu bir düşüş trendine işarettir. Düşüş trendi içinde, yatırımcılar kısa (satış) pozisyonlar açar. Tepelerde veya patlamalarda ticaret yapmak mümkündür.

Görselde de görebileceğiniz üzere, dördüncü aşamayı ilki takip eder. Bu piyasanın döngüsel olduğunu gösterir. Bu makalede birinci ve üçüncü aşamalara odaklanacağız çünkü bunlar trend geri dönüşünü işaret eder.

Amacın piyasanın güçlü bir trend ile mi yoksa trend geri dönüşü ile mi konsolidasyonda olduğunu belirmek. Bir trendin sonu nasıl anlaşılır bunu mu merak ediyorsun? Okumaya devam et.

Grafik Formasyonları

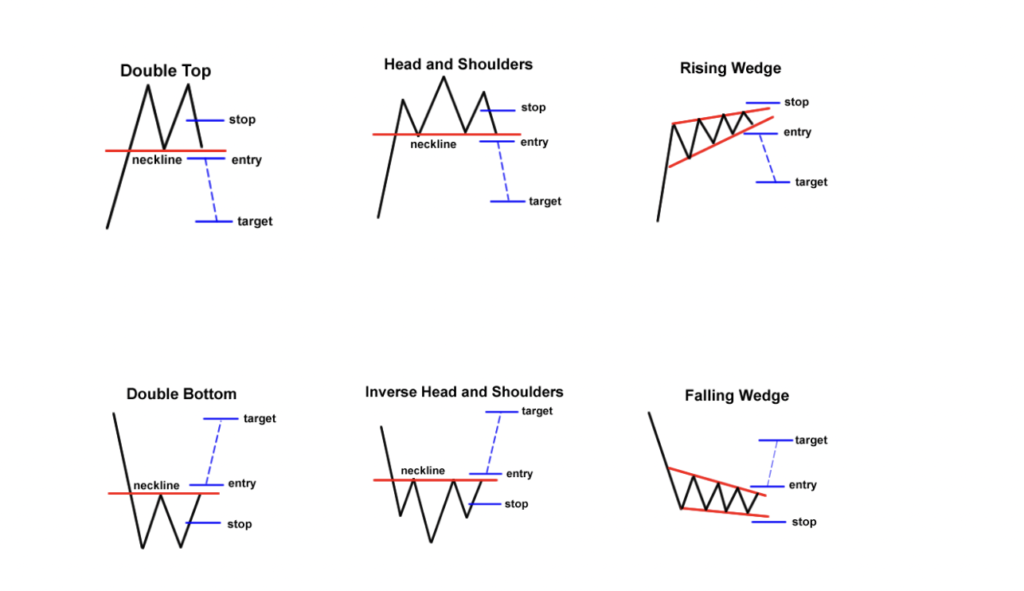

İlk seçenek, bir geri dönüş grafik formasyonu bulmaktır. Çok sayıda formasyon modeli vardır ve üç gruba ayrılırlar: devam, dönüş ve ikili formasyonlar. Geri kalanlar bu modellerin her ikisinin sinyallerini birleştirir. Bir trend dönüşü aradığınızda, ikili formasyonları kullanmanız önerilmez.

Aşağıda ana dönüş formasyonlarını görebilirsiniz.

1. Baş ve Omuz / Ters Baş ve Omuz ve İkili/Üçlü Bal ve Omuz

Bunlar farklı formasyonlardır ancak bazı temel ortak kuralları vardır.

- Baş ve omuz & ikili/üçlü baş formasyonları ayı formasyonlarıdır: Boğa trendinin sonunda oluşurlar. Tepeler arasında bir boyun çizgisinden (üstteki üç düşüşten) bir çizgi çizmeniz gerekir. Fiyat bu çizginin altına düşerse, satış işlemi açabilirsiniz.

- Ters baş ve omuz & ikili/üçlü dipler boğa formasyonlarıdır. Düşüş trendinin sonunda oluşurlar. Burada düşüşler ve dipteki üçlü sivri noktalar arasına boyun çizgisi çizmen gerekir. Fiyat bu boyun çizgisini geçtiğinde alış pozisyonu açabilirsin.

Kar al (take-profit) emri formasyondaki boyun çizgisi ve tepe/dipteki noktalar arasındaki farklı eşitlemeli.

2. Yükselen ve düşen Takoz

Yükselen takoz boğa trendinin sonunda oluşur, fiyat düşmesi gerektiğinde. Düşen takoz, düşüş trendinin sonunda olur, fiyat yükselişine işaret eder.

Kar al hedefi formasyondaki ilk yüksekleri ve düşüklerin arasındaki farkı eşitler.

Teknik İndikatörler

Teknik indikatörler (göstergeler) trend dönüşünün belirlemenin yollarından biridir. Aşağıda en popüler dönüş araçları yer alıyor:

1. Hareketli Ortalamalar (Moving Average – MA)

Bir trendin geri dönüşünü tanımlamanın en etkili yolu, iki farklı zaman diliminin ortalaması alınarak, şu anki fiyatın trende ne derece uzak olduğunu göstermektedir. Daha kısa periyoda sahip bir ortalama, düşüşten yükselişe doğru başka bir ortlamayı geçtiğinde, yukarı doğru bir hareketi işaret eden altın bir çarpı formasyonudur. Daha kısa MA, daha uzun MA’nın altına düşerse, aşağı doğru bir hareketi öngören bir ölüm çapraz modelidir.

2. Stochastic ve RSI

Stochastic ve relative strength index indikatörleri benzer sinyaller verir. Aşırı alım alanına girildiğinde, piyasanın tersine döneceğine işaret ederler. İndikatörler aşırı alım alanından çıktığında bir geri dönüş gerçekleşir. Osilatörler aşırı satış bölgesinde olduğunda, fiyat yakında yükselebilir. Göstergeler aşırı satış alanını terk ettiğinde bir giriş sinyali oluşur.

3. Parabolic SAR

Parabolik SAR, bir trendin tersine döndüğünü doğrular. İndikatör fiyatın üzerinde üç nokta oluşturması ayı (düşüş) eğilimine işaret eder. Trend yükselişteyken fiyatın altında üç nokta oluşur.

4. Bollinger bandı

Bollinger bandı indikatörü fiyat hareketlerine tepki veren üç çizgiden oluşur. Çizgiler bir yükseliş trendinin tepesine yakın bir yerde birbirine yaklaşması aşağı yönlü bir dönüşün işaretidir. Öteki durumda da, bantlar dipte, düşüş trendinin dip noktalarına yakın bir yerde daraldığında, bir yükseliş trendi oluşacağı düşünülebilir.

Bantlar trendin başında ayrışlar.

Mum formasyonları

Bir trendin tersine dönüp dönmeyeceğini tahmin etmek için mum formasyonlarını da kullanabilirsiniz. Baş ve omuz veya ikili tepe gibi karmaşık formasyonlar oluşturmak için fiyatı beklemenize gerek yoktur. Bu modeller bir, iki veya üç mumdan oluşur.

En popüler boğa mumları; çekiç, sabah yıldızı ve üç beyaz askerdir. Bir düşüş trendi arıyorsanız, kayan yıldız, akşam yıldızı ve üç kara karga formasyonlarına bakın.

Yavaşlayan momentum

Fiyat hareketlerinin momentumuna bakarak da trend dönüşünü görebilirsiniz.

Bir trendin başında önemli fiyat dalgalanmaları olur, mumlar bu yüzden büyük olur. Trendin sonlarına doğru fiyat dalgalanmasının seviyesi düşer, mumlar küçülür.

Fiyat hareketlerinin gücünü gösteren hacim indikatörlerine de bakabilirsiniz. Temel indikatör hacimdir.

Teknik Analiz ile Trendin Sonunu Bul

Teknik analiz sayesinde trendin ne zaman sona ereceğini belirleyebilirsiniz. Analiziniz formasyonlara ve varlığın fiyatının nasıl hareket edeceğine göre şekillenecektir. Formasyon 50 gün boyunca aynı kalırsa ve fiyat bir döngü halinde yükseliyor ve düşüyorsa muhtemelen trendin sonuna gelmiş demektir.

İkili Tepeye veya Üçlü Tepeye Bak

Kullanışlı olabilecek bir strateji de ikili veya üçlü tepeli formasyonlar aramaktır. Bu formasyonlar varlığın fiyatı belirli bir zirveye ulaştığında görülür. Ardından ise geri çekilmeye başlar. Fiyat bir kez daha yükselir, ilk zirvede direnci bulur ve ikili bir tepe oluşturur. Eğer geçip giderse ve daha yukarıdaki bir noktada durmaya devam ederse bu da üçlü tepe demektir.

Bu noktadan sonra fiyat değişmiyorsa bu işlemin sonu demek olabilir. Bu pozisyona ulaştığınızda, muhtemelen satış yapmak ve ticareti kapatmak en iyisidir.

Hareketli Ortalama Kullanma

Trend sonunu belirlemenin bir başka iyi yolu da hareketli ortalama kullanmaktır. Basit, ağırlıklı, üstel ve yumuşatılmış ortalamalar gibi bakabileceğiniz bazı hareketli ortalama türleri vardır.

Bir varlıkta uzun veya kısa pozisyon aldıysanız hareketli ortalama size yol gösterebilir. Trend yukarı isee tercih ettiğiniz hareketli ortalamanın üzerinde yükselmeye devam edecektir. Üstel hareketli ortalamalar ise 25 ila 50 gün arasındaki ortalama fiyat hareketlerini hesaba aldığu için size en iyi fikri verebilir.

Son düşünceler

Trend dönüşünü doğrulamanın bir çok yolu vardır. Hangi yöntemi kullanırsanız kullanın, formasyonları indikatörlerle birleştirerek sinyalleri her zaman doğrulamanız gerektiğini ve bunun tersini de yapmayı unutmayın. Aksi takdirde, sahte sinyaller yüzünden riski artırırsınız.