Forex’te fırsatları doğru zamanda yakalamak gerekir. Mesela 1987’de Andrew Krieger Bankers Trust’ta çalışırken Yeni Zelanda dolarının değer kaybedeceğini fark etti. Yeni Zelanda’nın tüm para arzının iki katından daha fazlasını temsil eden devasa bir NZD karşısında işlem açtı. Krieger’in işlemi hala piyasada en cesur ve başarılı işlemlerden biri olarak kabul edilir.

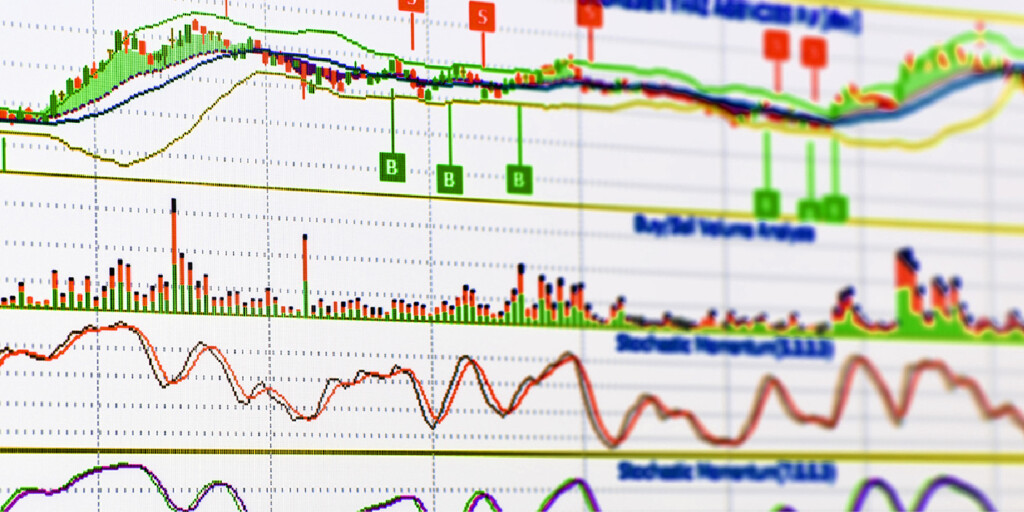

Forex’te işlem fırsatları ilk bakışta belli olmayabilir. Bu durumlarda, teknik indikatörler tüccarlar için çok değerli bir araçtır. Bu indikatörler piyasa ile ilgili sinyaller sağlar. Genel olarak indikatörlere ve yaygın olarak kullanılan bazı indikatörlere daha yakından bakalım.

Teknik indikatör nedir?

Teknik indikatör, fiyat eğilimlerini analiz etmek ve piyasanın gelecekteki fiyat hareketlerini tahmin etmek için kullanılan bir araçtır. İndikatörleri, grafiğe bakarak göremeyebileceğiniz belirli piyasa koşullarını görebileceğiniz ve grafiğe daha yakın bir bakış sağlayan büyüteç gibi düşünün. Analizlerinize göre işlem kararları alabilirsiniz.

Teknik indikatörler farklı şekil ve boyutlardadır ancak hepsinin ortak bir noktası vardır: alım satım sinyalleri oluşturmak için geçmiş fiyatlara dayalı matematiksel hesaplama yapmaları.

Teknik indikatör türleri

Pek çok farklı tür varken hangilerini kullanacağınızı nereden bileceksiniz? Ticaretteki farklı indikatör türlerini inceleyelim:

Trend-takibi indikatörleri

Trend indikatörlerinde amaç, Forex ve diğer finansal piyasalarda trendin yönünü belirlemek ve onaylamaktır. Bunlar genellikle bir varlığın fiyat hareketini belirli bir süre boyunca analiz eder, yukarı, aşağı veya yatay trend içinde olup olmadığını belirler Temel amaçları trendleri doğrulamak olsa da, potansiyel giriş ve çıkış noktalarını belirlemek için de kullanılabilirler.

Hareketli ortalamalar ve Ichimoku Kinko Hyo trend takip indikatörlerine örnektir.

Osilatörler

Bu indikatörler, fiyat gücünü belirlemeye ve giriş ve çıkış noktalarını belirlemede kullanılırlar. Adları, genellikle 0-100 arasındaki sabit değerler arasında salınmalarından dolayı osilatördür. Osilatör değeri belirli bir seviyenin üzerindeyse aşırı alım durumu vardır. Değer bir seviyenin altında ise aşırı satım koşulları geçerlidir.

Stokastik osilatör, Relatif Güç Endeksi (RSI) ve Awesome Osilatörü (AO) tümü bu kategoriye girer.

Volatilite indikatörleri

İkinci kategori ise fiyat hareketinin büyüklüğünü ölçen oynaklık indikatörleridir. Ayrıca giriş ve çıkış noktalarını belirlemede de kullanılırlar tabi fiyat hareketinin seviyesini analiz edilerek. Başka bir deyiş ile oynaklık göstergeleri piyasadaki oynaklığı yansıtır ve tüccar buna göre giriş/çıkış noktalarını belirler.

İşte birkaç örnek: Ortalama Gerçek Aralık (ATR) ve Bollinger Bantları.

Hacim indikatörleri

Hacim indikatörleri ise belirli bir zaman dilimi içinde işlem gören toplam varlık sayısını gösterir, yani alım ve satım faaliyetinin yoğunluğunu ölçer. Bu indikatörler piyasa duyarlılığını gösterir. Tüccarların potansiyel fırsatları belirlemelerine yardımcı olurlar.

Popüler hacim indikatörleri arasında On-Balance Volume (OBV), Hacim Ağırlıklı Ortalama Fiyat (Volume-Weighted Average Price – VWAP) ve Para Akışı Endeksi (Money Flow Index – MFI) bu kategoriye örnektir.

Bir para biriminin oynaklığı ve likiditesi işlem kararlarınızı nasıl etkiler?

Yüksek oynaklığı olan para birimlerinde ani fiyat hareketleri olabilir. Bu ani fiyat değişiklikleri, özellikle kısa dönemli indikatörler kullanıldığında yanlış sinyallere neden olur.

Daha az oynak olan döviz paritelerinde ise traderlar için daha az fırsat vardır. Ani ve keskin fiyat hareketleri az olduğundan teknik indikatörlerde ise yanlış al-sat sinyalleri daha azdır.

Likiditeye gelince, yüksek likit döviz pariteleri daha doğru ve güvenilir fiyat verilerine sahip olma eğilimindedir. Bu, bazı indikatörlerin sinyaller üretmek için önemli fiyat hareketleri gerektirmesindendir. Daha az likit piyasalarda, bu tür hareketler daha zor olabilir.

Zaman aralıkları işlem kararlarınızı nasıl etkiler?

İndikatörler, kısa zaman dilimlerinde daha sık ve daha hızlı sinyaller üretir. Ancak piyasa gürültüsü yüzünden daha çok yanlış sinyal üretebilir. Bu da bir dezavantajdır. Bunun tersi de doğrudur: Daha uzun zaman dilimlerinde ise daha az sinyal üretirler. Ancak bu sinyaller, daha uzun süreli fiyat verilerine dayandıkları için genellikle daha güvenilirdir.

Örneğin, hızlı işlem yapmak istiyorsanız, daha kısa bir zaman dilimi (5 dakikalık veya 15 dakikalık bir tablo gibi) seçmeyi düşünün ve daha sık sinyaller için daha kısa dönemli indikatörler kullanın. Pozisyonları daha uzun süre tutmak istiyorsanız, günlük veya haftalık bir grafik ve daha uzun dönemli indikat daha güvenilirdir.

İşlem stratejisi işlem kararınızı nasıl etkiler?

İşte “İşlem stratejisinin indikatör seçiminizi nasıl etkilediği ve farklı stratejiler için hangi indikatörleri uygundur?” sorusunun cevabı:

Günlük ticaret

Günlük işlemlerde belli indikatörlerin kullanılmasının temel nedenlerinden biri, kısa vadeli piyasa hareketlerine dayalı kararlar alınması gerekmesidir. 5-, 8- ve 13-bar gibi kısa vadeli hareketli ortalamalar ve osilatörler gibi günlük işleme özgü özelliklere uygun indikatörler kullanarak, günlük işlemciler pozisyonlarını daha iyi zamanlamalıdırlar. Ayrıca, fiyat hareketi indikatörleri işlem baskısının daha olası olduğu anahtar seviyeleri belirlemeye yardımcı olabilir.

Scalping

Scalping daha da küçük, daha kısa fiyat hareketlerine odaklanır, bu nedenle bu stratejide piyasadaki trendleri ve momentumu belirleme zamanlaması daha da kritiktir. Burada indikatörlerin küçük fiyat değişikliklerine karşı ekstra duyarlı olması ve anında sinyal vermesi gerekir. En iyi Forex ticaret indikatörü tartışmasız Basit Hareketli Ortalama (SMA)’dır. Ayrıca Üstel Hareketli Ortalama (EMA), RSI ve Parabolik SAR da oldukça kullanılmaktadır.

Swing ticareti

Bu stratejide orta vadeli piyasa trendlerini belirlemek için teknik indikatörler lazımdır. Bu trendler birkaç günden birkaç haftaya kadar sürebilir ve swing takip eden tüccarlar trendin belli bir kısmına odaklanır. Bu nedenle indikatörlerin küçük fiyat hareketlerine karşı duyarlı olması gerekmez. Hareketli ortalamada dönem uzunluğu veya yumuşatma faktörü ayarlandığından kullanışlıdır. Swing tüccarları için diğer seçenekler de Hacim, RSI ve Stokastik’tir.

Pozisyon ticareti

Pozisyon stratejisini takip eden tüccarlar, uzun vadeli trendleri izler. Bu nedenle, kısa vadeli göstergeler, pozisyon işlemleri için uygun olmayabilir. Uzun vadeli pozisyonlarda giriş ve çıkış noktaları belirlemek için 50 günlük basit hareketli ortalama, Fibonacci Retracement ve Stochastic RSI indikatörleri düşünülebilir.

Trend ticareti

Trend ticareti için trendin yönünü ve gücünü ve potansiyel giriş ve çıkış noktalarını belirleyebilmeniz gerekir. Klasik seçim trend takibi göstergeleri ve osilatörlerdir. Büyük ihtimal en popüler Forex göstergelerini seçeceksinizdir. Bu yanlış bir şey değil ancak parametreleri ne çok hassas ne de yavaş olacak şekilde doğru bir şekilde ayarlamalısınız.

Forex ticareti için temel indikatörler

Hem uzman hem de acemi tüccarlar için kullanabilecekleri indikatörler vardır. İşte, bilinçli ticari kararları almak için ihtiyaç duyduğunuz içgörüleri sağlayacak beş faydalı indikatör:

RSI

Söz konusu Forex teknik analizi olduğunda RSI (momentum osilatör) vazgeçilmezdir. Gösterge, son fiyat değişikliklerinin büyüklüğünü ölçerek piyasada aşırı alım veya aşırı satım koşullarını gösterir. RSI 0-100 arasında değer alır. Değer, aşırı bir seviyeye çıkar ise bu olası bir trend dönüşüne işaret eder.

Diyelim ki RSI indikatörü kullanarak bir döviz paritesinde işlem yapıyorsunuz. RSI indikatörü 70’in üzerinde gösteriyorsa, piyasada aşırı alım olduğu ve dönüş olabileceğini gösterir. Değer, 30’un altında ise aşırı satış vardır. Fiyat 50’nin üzerindeyken piyasa boğa eğiliminde, 50’nin altında olduğunda piyasa düşüş eğilimindedir. İndikatör boğa/düşüş sapmalarına göre al/sat sinyalleri verir.

MACD

MACD, iki çizgiden (MACD çizgisi ve sinyal çizgisi) ve iki çizgi arasındaki farkı gösteren bir histogramdan oluşur ve trend takibi-momentum indikatörüdür. MACD çizgisi sinyal çizgisinin üzerine çıkarsa boğa sinyalidir. MACD çizgisi sinyal çizgisinin altına düşerse olası bir satış sinyalidir.

Ayrıca, MACD 0’ın üzerine çıktığında boğa piyasası sinyali verir. Düştüğünde ise piyasa da düşüş eğilimindedir. Tüccarlar bu noktada trendi belirleyebilir ve alım veya satım yapabilirler.

Bollinger bantları

Bollinger Bantları, üst bant, alt bant ve orta çizgiden oluşan üç çizgiden oluşur. Bu çizgiler, fiyatların standart sapması temel alınarak hesaplanır. Piyasa düşük volatilite yaşadığında, üst ve alt bant orta çizgiye yakındır. Yüksek volatilite dönemlerinde, bantlar daha da açılır.

Düşük ve yüksek volatilitenin yanı sıra, Bollinger Bantları, fiyatlar orta çizginin üzerindeyken alım yapılması, fiyatlar orta çizginin altındayken satım yapılması sinyali verebilir. Genellikle fiyatlar üst banda çıktığında, fiyatların yakın zamanda düşeceği beklenir. Fiyatlar alt banda düştüğünde ise yakın zamanda fiyatların yükselebileceği beklenir.

Stokastik

Kullanabileceğiniz bir diğer indikatör de fiyat hareketlerinin momentumunu ölçen Stokastik Osilatör’dür. Bu indikatör belirleyeceğiniz bir zaman aralığında döviz paritesinin kapanış fiyatını (genellikle 14 dönemlik) karşılaştırır. Değer 80 ve üstüne çıkarsa varlık aşırı alım durumundadır. 20 ve altı da aşırı satıştır.

Ayrıca çizgi geçişlerinden de sinyal alabilirsiniz: %K çizgisi %D’ye geçtiğinde yükseliş sinyalidir. %D çizgisinin altından geçen %K çizgisi düşüş sinyali verir. Stokastik Osilatör, fiyatta yeni bir yüksek veya düşük seviyeyi onaylamazsa bir sapma vardır.

Hareketli Ortalamalar

Hareketli ortalamalar Forex ve diğer birçok piyasada en yaygın kullanılan teknik göstergelerden biridir. Fiyat hareketli ortalamaların üzerindeyken, yükseliş eğilimi olduğunu gösterir ve fiyat hareketli ortalamaların altına düştüğünde, düşüş eğilimi olabileceğine işaret eder.

Ayrıca, hareketli ortalama kesişmelerinden de anlamlı bilgiler elde edilebilir. Örneğin, kısa vadeli bir hareketli ortalama, uzun vadeli bir hareketli ortalamayı yukarıdan keserse, bu boğa piyasasına işaret eder. Kısa vadeli bir hareketli ortalama, uzun vadeli bir hareketli ortalamayı aşağıdan keserse, bu ayı piyasasına işaret eder.

İndikatörler nasıl birleştirilir?

Forex’teki teknik indikatörleri birleştirmek için kullanılabilecek birkaç strateji vardır:

- Örtüşme: MACD ve RSI gibi göstergeleri aynı grafikte çizebilirsiniz. Bunlar piyasaya dair daha ayrıntılı bilgi verir. Alış ve satış fırsatları belirlemek için aralarındaki geçişler ve farklılıkları bulmalısınız.

- Tamamlama: Burada amaç, piyasaya dair farklı türde bilgiler almaktır. Örneğin, Bollinger Bantları ve ATR, piyasa oynaklığı hakkında daha iyi bilgi sahibi olmak için birlikte kullanılabilir. Birincisi fiyat aralığını gösterir diğeri ise fiyat hareketlerinin ortalamasını verir.

- Onay: Bu kombinasyonda, göstergeler genellikle farklı metodolojilere dayalıdır ve farklı zaman dilimleri ile kullanılabilir.

Sonuç

Teknik göstergeler, Forex tüccarları için değerli araçlardır ve piyasa koşullarına, işlem yönteminize göre ve işlem yaptığınız zaman dilimlerine bağlı olarak farklı göstergeler uygulamalısınız. Ayrıca, göstergeleri birbirleriyle kombinasyon halinde kullanmak da önemlidir. Bu şekilde, yanlış sinyallerin olasılığını azaltır ve okumalarınızın doğruluğunu arttırırsınız.

Sonuç olarak, başarılı Forex ticareti, teknik analiz, temel analiz ve risk yönetimi stratejilerinin bir kombinasyonunu gerektirir. Teknik göstergeler, iyi bir ticaret planının sadece bir parçasıdır. Ve şimdi Forex piyasasının karmaşıklıklarını anlamanıza nasıl yardımcı olacaklarını biliyorsunuz.

Kaynaklar:

Could a trader using only “old” technical indicator be successful at the Forex market? ScienceDirect

Scalping vs. swing trading: what’s the difference? Investopedia

Position trader – overview, approaches to position trading, Corporate Finance Institute

Forex trading with multiple chart indicators, BabyPips