Başarılı işlemler yapabilmenizi için ticaret stratejiniz çok önemlidir. Bir tüccarın, belirli bir ticaret yöntemi olmadan başıboş bir şekilde işlem açarak başarılı olması çok da mümkün değildir. Ticaret stratejisi, fiyat hareketlerine göre belirlenmiş giriş ve çıkış noktalarını içerir. Bu hareketler, grafik formasyonları, mum çubukları ve teknik göstergeler gibi teknik analiz araçlarının sinyalleri ile belirlenir. Strateji yalnızca sinyaller doğruysa işe yarar. Bu nedenle, hangi indikatörü seçeceğiniz önemlidir.

Başarılı işlemler yapmanızda yardımcı olabilecek teknik indikatörleri nasıl seçeceğinizi ve kombinleyeceğinizi öğrenmek için okumaya devam edin.

Teknik indikatör nedir?

İndikatör; fiyat, hacim, açık pozisyonlar ve geçmiş verilerle matematiksel formülle hesaplanan teknik analiz aracıdır. Profesyonel yatırımcıların %80’inin teknik analize güvenirken, yalnızca %20’sinin temel analizi tercih ettiğini biliyor muydunuz?

İndikatörler yatırımcılara gelecekteki fiyat trendlerini ön görebilmeleri için bazı piyasa koşulları hakkında bilgi verir.

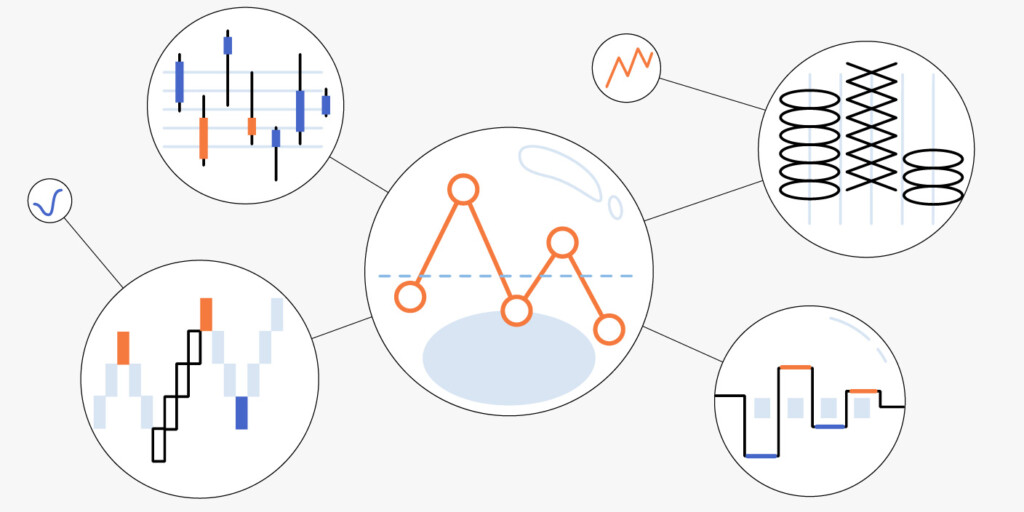

Birkaç indikatör türü vardır. En yaygın sınıflandırma şu şekildedir:

- Trend indikatörleri: Piyasa trendini gösterir ve trend gücünü ölçer. Trend göstergeleri gecikir yani sinyalleri gecikmeli olarak görünür.

- Hacim indikatörleri: Bir varlığa olan ilgiyi, alıcıların ve satıcıların gücünü yansıtır.

- Oynaklık indikatörleri: Fiyat dalgalanmalarının derecesini gösterir.

- Momentum indikatörleri: Fiyat hareketlerinin hızını belirler. Momentum göstergelerinin çoğu hızlıdır. Bu nedenle hızlı sinyal almak için kullanılabilirler.

Teknik İndikatörler işe yarıyor mu?

Doğru şekilde kullandığınızda teknik indikatörler işe yarar. Doğru kullanım; varlığa, zaman dilimi, parametrelere ve onay sinyalleri de dahil olmak üzere birkaç faktöre bağlıdır.

Varlık

Teknik indikatörler standart olsa da hangi varlıkla işlem yaptığınızı akılda tutmalısınız. Örneğin, hisse senetleri büyük döviz paritelerinden daha oynaktır. Dolayısı ile gecikmeli göstergeler döviz tablosunda iyi çalışırken büyük fiyat dalgalanmaları olan hisse senedi tablosunda çok yavaş kalabilir.

Zaman dilimi

Zaman dilimi, işlemleri ne kadar hızlı kapatacağınızı belirler. Kısa zaman dilimlerinde gecikmeli göstergelerin kullanılması riskli olabilir. Bu yüzden scalper ve günlük tüccarlar momentum göstergelerini tercih eder. Daha uzun periyotlarda alım satım yaparken, momentum indikatörleri piyasada spekülasyon yaratabileceğinden tüccarlar trend göstergelerini kullanır.

Parametreler

İndikatörler standart ayarları ile her zaman diliminde kullanılabilir ancak yine de zaman dilimine uygun olacak şekilde parametrelerini değiştirmek akıllıca olacaktır. Yaygın kurala göre daha uzun indikatör dilimlerinin daha uzun zaman dilimlerinde daha etkili olduğu, daha kısa sürelerin ise daha düşük zaman dilimlerinde daha iyidir.

Doğrulama

En güvenilir indikatörler bile %100 doğru sinyaller vermez. Bu nedenle indikatörlerden aldığınız her sinayli, şamdanlar ve grafik formasyonları gibi başka bir teknik araçla onaylanmalısınız.

Teknik indikatörler nasıl kullanılır?

İndikatörün parametrelerini ve verdiği sinyalleri doğru bir şekilde öğrenmeniz yeterli olacaktır. Tabii ki tüm araçları bilmek imkansızdır. Bu yüzden, beğendiğiniz birkaç göstergeyi seçebilir ve işlemlerinizi bunlarla yapabilir veya en popüler olanları seçip başlayabilirsiniz.

En çok kullanılan teknik indikatör hangileridir?

En çok kullanılan indikatörler, yıllar içinde güvenilirliğini kanıtlamış olanlardır. İşte:

- Hareketli Ortalama: Her tüccar hareketli ortalama kullanmıştır. Bu araç, trend yönünü belirlemek için kullanılabilecek basit ancak sağlam bir araçtır.

- Hareketli Ortalama Yakınsama Sapması (MACD): Bu indikatör yukarıda bahsettiğimiz hareketli ortalamadan gelir. Bu da trendin tersine dönüp dönmeyeceğini belirlemek için yaygın olarak kullanılır.

- Relatif Güç Endeksi (RSI): Aşırı alım ve satım gibi piyasa koşullarını ve trendin tersine dönmesini belirlemek için yaygın olarak kullanılan bir osilatördür.

- Bollinger Bantları: Potansiyel dönüş noktalarını belirleyebilmek için kullanılır oynaklık göstergesidir.

- Fibonacci seviyeleri: Fibonacci düzeltmesi ve uzantısı, fiyatın tersine döndüğünü tahmin eden ve oldukça bilinen bir araçtır.

Kaç teknik indikatör kullanmam gerekiyor?

Yeni başlayanlar ne kadar çok araç kullanılırsa stratejilerinin de o kadar etkili olacağını düşünürler. Ancak, bu doğru değildir. Teorilere göre iki-üç indikatör kullanmak yeterli. Peki, birlikte kullanılabilecek en iyi teknik indikatörler hangileridir? Kombine edebileceğiniz en iyi teknik indikatörler farklı türlerde olanlardır. Benzer sinyaller verecek iki momentum indikatörü kullanırsanız, bunlar birbirini doğrulamaz aksine birbirini kopyalar. Yatırımcılar genellikle trend ve momentum araçlarını birleştirir. Hacim ve oynaklık indikatörleri de ek olarak piyasa analizi yöntemleri olarak kullanılır.

Sonuç Olarak

Teknik indikatörler basittir ve uzman bilgisi gerektirmezler. Bunları ticaret stratejinizde kullanmak için sadece en iyi parametrelerini ve sinyallerini öğrenmeniz yeterlidir. Kendinize güvenmiyorsanız, en popüler araçlarla başlayın, demo hesapta test edin ve her işlemle ilgili not tutun. Ve asla her sinyali doğrulamayı unutmayın.

Kaynak:

Technical analysis: Staying on top of the ups and downs, Financial Times

Technical Indicator: Definition, Analyst Uses, Types and Examples, Investopedia